■攻めの投資と守りの投資について

投資界隈では、「資産形成期は攻めの投資で」「資産形成後(晩年)は守りの投資で」とよく言われている。攻めの資産は「100マイナス年齢」までということで、例えば30歳であれば株式70%で債権30%、逆に70歳であれば株式30%で債権70%となる。

私の場合、総資産における株式(投資信託を含む)は約80%であるため、年齢(55歳)を考えると「攻め過ぎ」と言えるであろう。しかし、暴落への対応はそれなりに考えてはいる。

■生活防衛資金について

株価の暴落(ナントカショック)が起こった場合、一番やっていけないことは「狼狽売り」である。あのリーマンショックですら5年くらいで元値に戻ったのであるから、売らずに、ひたすら待つだけである。「下落しているのだから、一旦売って、安値で買い戻せばいいのでは」と思われるかもしれないが、そんなことは「底値を知っている神様」にしかできない技である。

とりあえず、その5年間を我慢できる(株式を売らずに生活できる)資金を用意しておけばよい。私の場合、以下の順になるであろう。

・現金:約650万円(あちこち旅行しても、2年くらいは持ちそう)

・不動産クラウド:約300万円(どの案件も運用は2年くらいで終わるため、上記の現金があるうちにこれを現金化しておく))

・日本の債権:約200万円(米国債券は利率が高いため、含めない)

ということで、ざっくりであるが約1,150万円になる。5年分には少し足りないが、ある程度なら株式を取り崩してもいいであろう。

■債権(社債)のおまけ

なぜこのようなことを思ったかというと、ソフトバンク社債を買ったおまけが昨日届いたからである。

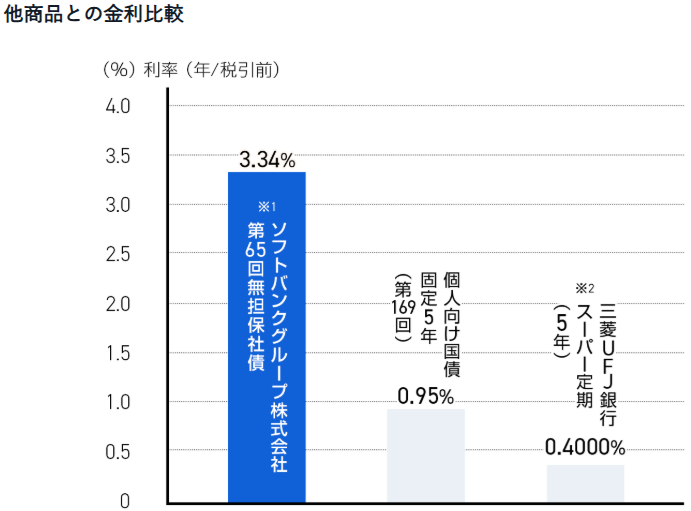

この社債であるが、年率は3.34%である。数年前にも買ったことがあり、その時と比較するとだいぶ高くなっている。米国債などと比較すると低い数字であるが、「会社が潰れない限り」元本が保証されるため、少額であればこのような投資もアリと思っている。

※SBI証券ウェブサイトより

コメント